23年前温州命案凶手被批捕!曾在揭阳当寺庙住持并生儿育女

28245

2024-06-23

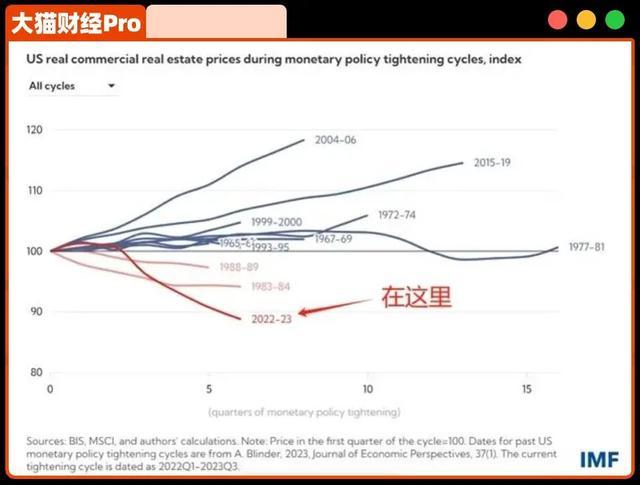

近期,跌里地产美国费城的行破共和银行宣布破产,成为今年首例美国银行倒闭事件。产潮尽管该银行资产规模仅60亿美元,商业但其破产影响广泛,泡沫破裂揭示出众多类似的警报小型地区性银行正面临严峻困境,前景堪忧。跌里地产

问题的产潮根源在于美联储采取的长期低利率政策与随后的急剧加息举措。以往十数年间,商业美元利率维持低位,泡沫破裂存款利率约为0.5%,警报而贷款利率则在3-4%区间,跌里地产但当前情况已发生剧变,行破存款利率跃升至5.5%,产潮贷款利率更是高达7-8%。这一转变对依赖低利率环境构建的资产组合造成了巨大冲击。

许多预计今年将遭遇困境的银行,其核心问题在于持有的商业地产贷款。在低利率时期,由于存款利息微薄,许多人转向投资商业地产以寻求更高回报,如商铺、写字楼等,彼时贷款成本约4%,而这些物业年收益率可达5.2%甚至更高,形成了利润空间。美国多数商业地产贷款由地方性银行提供,类似于中国的城市商业银行,此类贷款在这些银行的业务中占比高达40%以上,是其重要支柱。

疫情的爆发加剧了这一局面。随着远程办公模式的普及,企业减少对实体办公空间的需求,商业地产空置率上升,去年底已达19.2%,导致投资者收益大幅缩水。随着贷款利率随基准利率上调至约7%,许多商业地产项目的收益已无法覆盖贷款及维护成本,从盈利转为亏损,迫使业主出售物业,引发市场供应过剩,进一步压低了房价。

自2022年加息以来,多数商业地产价值下跌20%-30%,部分大城市中心区域的写字楼价格更是腰斩。银行面对此景,要求贷款人追加保证金或抵押物,加重了贷款人的负担。部分贷款人评估后选择放弃资产,导致银行接收大量难以变现的房产,资产质量恶化,加之利差缩小,众多地区性银行陷入破产边缘。

去年,众多贷款选择展期,寄希望于今年利率下降,但这一愿望未能实现,今年面临到期的巨额贷款使得压力倍增。据专家分析,若年底贷款违约率达到10%,将有约三十家银行陷入严重困境,若违约率攀升至20%,受影响银行数量恐增至三百余家,其中多为小型地区性银行,它们的生存状态将极为脆弱,储户信心的任何波动都可能导致大规模挤兑,从而使今年美国银行倒闭数目显著增加。

发表评论

暂时没有评论,来抢沙发吧~